Werk je bij een internationaal bedrijf met meerdere vestigingen in Europa? Dan komt het regelmatig voor dat medewerkers worden uitgeleend tussen de verschillende entiteiten voor projecten. Maar hoe zit het eigenlijk met de verrekening van die uren? Daarvoor gebruik je intercompany uurtarieven. En raad eens? Daar zitten nogal wat fiscale haken en ogen aan. In deze blogpost duiken we de wereld in van intercompany uurtarieven en leggen we uit waar je rekening mee moet houden.

Waarom intercompany uurtarieven?

Eerst even de basics. Waarom hebben we intercompany uurtarieven nodig? Simpel: als een medewerker van vestiging A aan de slag gaat voor vestiging B, dan maakt vestiging A kosten voor die medewerker qua salaris, werkplek, etc. Die kosten moeten doorbelast worden naar vestiging B. En daar komen de intercompany uurtarieven om de hoek kijken. Hiermee bepaal je tegen welk tarief de uren van de uitgeleende medewerker intern verrekend worden.

Klinkt logisch toch? Maar zo simpel is het helaas niet. Want de belastingdienst kijkt kritisch mee of deze tarieven wel marktconform zijn. Je kunt namelijk niet zomaar een willekeurig bedrag hanteren. Daar zijn regels voor vanuit fiscaal oogpunt, ook wel transfer pricing genoemd. En aan die regels moet je je houden, anders loop je het risico op boetes en naheffingen. Dus let’s dig a little deeper!

Het arm’s length principe

De belangrijkste fiscale regel voor intercompany transacties is het arm’s length principe. Dit houdt in dat de voorwaarden van de transactie tussen gelieerde entiteiten (zoals twee vestigingen van hetzelfde bedrijf) vergelijkbaar moeten zijn met de voorwaarden die onafhankelijke partijen zouden overeenkomen. Dus de uurtarieven die je intern hanteert, moeten overeenkomen met tarieven die je zou rekenen aan een externe klant voor soortgelijke diensten.

Maar hoe bepaal je dan of je tarieven arm’s length zijn? Daarvoor moet je een transfer pricing analyse doen. Dit is eigenlijk een marktonderzoek waarbij je kijkt wat vergelijkbare diensten kosten in de markt. Op basis daarvan stel je een intern tarief vast dat hiermee in lijn is. Belangrijk is dat je dit goed documenteert, zodat je kunt aantonen aan de fiscus dat je tarieven marktconform zijn.

Kostprijsplus methode

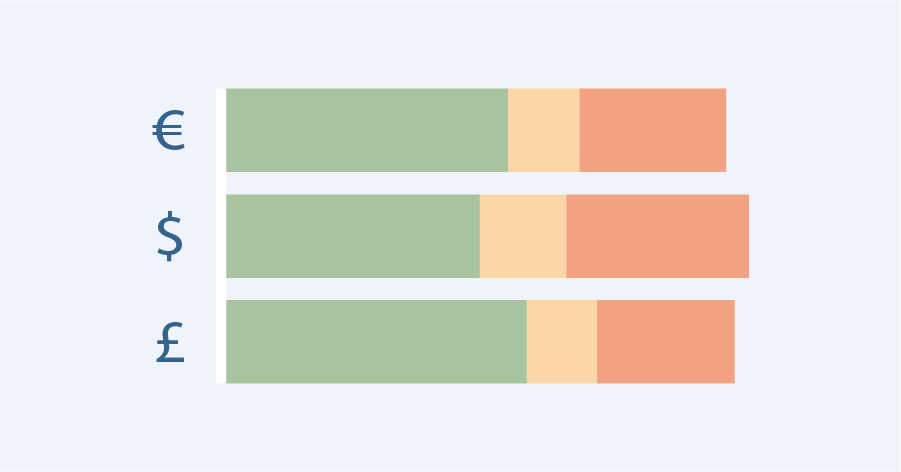

Een veelgebruikte methode om intercompany uurtarieven te bepalen is de kostprijsplus methode. Hierbij neem je de kosten van de dienst (zoals loonkosten, indirecte kosten, etc.) en telt daar een winstopslag bij op. Die winstopslag is je vergoeding voor het ondernemersrisico dat je loopt. Maar hoeveel winstopslag mag je rekenen van de fiscus?

Dat hangt af van de complexiteit van de dienst en de toegevoegde waarde die je levert. Voor routinematige diensten met weinig toegevoegde waarde, zoals administratie of payrolling, mag je een lagere winstopslag rekenen dan voor unieke of specialistische diensten. De winstopslag moet je dus per type dienst bepalen en onderbouwen.

Een voorbeeld. Stel de loonkosten van een medewerker zijn €50 per uur. De indirecte kosten zijn €25 per uur. De kostprijs is dan €75 per uur. Als je een winstopslag van 10% hanteert, kom je uit op een intercompany uurtarief van €82,50. Zorg dat je kunt onderbouwen waarom die 10% een marktconforme winstopslag is voor het type dienst.

Vooraf afspraken maken

Om discussie met de fiscus te voorkomen, kun je vooraf afspraken maken over je intercompany uurtarieven in een zogenaamde Advance Pricing Agreement (APA). Dit is een overeenkomst met de belastingdienst waarin je afspreekt welke transfer pricing methode en tarieven je gaat hanteren voor een bepaalde periode. Het voordeel is dat je vooraf zekerheid hebt en het risico op correcties achteraf verkleint.

Wel moet je er rekening mee houden dat een APA traject de nodige tijd en resources vraagt. Je moet een gedegen transfer pricing analyse doen en onderhandelen met de fiscus. Maar het kan zeker de moeite waard zijn, zeker voor bedrijven met veel intercompany transacties.

Consistent zijn

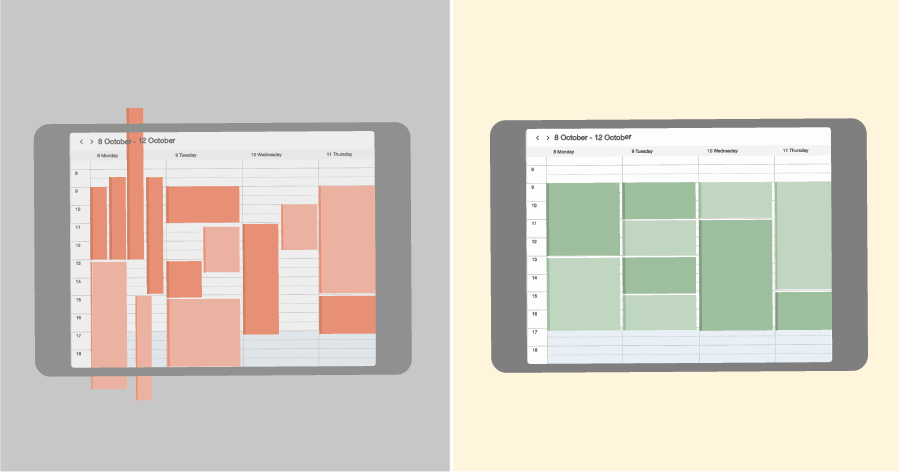

Tot slot nog een belangrijk punt: wees consistent in je intercompany uurtarieven. Je kunt niet het ene jaar een tarief van €80 per uur hanteren en het andere jaar ineens €120 per uur voor dezelfde dienst. Dat komt niet geloofwaardig over bij de fiscus. Zorg dus dat je een consistent beleid hebt voor je intercompany tarieven en pas deze alleen aan als daar een goede onderbouwing voor is, bijvoorbeeld door gewijzigde marktomstandigheden.

Natuurlijk kan het zijn dat de kosten van een dienst stijgen, bijvoorbeeld door cao-verhogingen of inflatie. Dan is het logisch dat je tarieven meestijgen. Maar hou ook dan de markt in de gaten. Als de marktprijzen gelijk blijven, kun je niet ineens je tarieven verhogen zonder goede onderbouwing.

Conclusie

Intercompany uurtarieven zijn een belangrijk instrument voor internationaal opererende bedrijven om kosten intern te verrekenen. Maar het is zaak om deze tarieven goed te onderbouwen vanuit fiscaal oogpunt. Het arm’s length principe is leidend: zorg dat je tarieven marktconform zijn en onderbouw dit met een gedegen transfer pricing analyse. Overweeg een APA als je vooraf zekerheid wilt over je tarieven. En tot slot: wees consistent in je beleid. Dan voorkom je problemen met de fiscus en kun je met een gerust hart je intercompany uurtarieven toepassen.